España padece un virus de “sobrebancarización”, ya que en torno al 90% de la financiación empresarial procede de los bancos. Asfixiadas debido al coágulo que obstruye las arterias de la economía española, más de 200.000 pymes se vieron forzadas a ingresar en el hospital. Pese a que el diagnóstico clínico obligue a mantener vías abiertas, el balón de oxígeno que proporcionan los canales alternativos a la banca permite un traslado a planta, fuera de la extrema gravedad.

Durante la crisis, el crédito bancario se ha reducido más de la mitad, y las pymes han sido las principales perjudicadas por una restricción de gran magnitud. La desmesurada dependencia se agrava cuando los bancos deben sanear sus balances para cumplir con las exigencias de capital. Si bien es cierto que han comenzado a abrir sus grifos, también lo es que el goteo todavía no es suficiente para regar todos los proyectos.

No obstante, la irrupción de la financiación extrabancaria abona el ecosistema empresarial. Según los datos del Consejo de Estabilidad, que recoge el Instituto de Estudios Bursátiles (IEB) en un informe, las empresas españolas disponen de 160.000 millones de euros para financiarse como alternativa a la banca. Los mercados de capitales y el shadow banking (banca en la sombra) se han convertido en las nuevas vías de financiación para compañías que no pueden acceder al crédito bancario tradicional.

Desde los business angels hasta las plataformas de crowdfunding, son muchas las opciones las que se pueden barajar. Los préstamos entre particulares, la compra y venta de facturas, las emisiones de bonos y pagarés o la salida al mercado bursátil constituyen opciones para las pymes. Las posibilidades de financiación extrabancaria están condicionadas por la fase de desarrollo de una compañía y su nivel de solvencia. Mientras que los canales alternativos en Estados Unidos suponen cerca del 70% de la financiación a empresas, en España aún no han terminado de calar. Sin embargo, el Gobierno pretende impulsar las vías alternativas para las pymes y reducir la dependencia respecto al crédito bancario, por lo que aprobó un Real Decreto que modifica el reglamento de Instituciones de Inversión Colectiva (IIC).

Todos los avances encaminados a dar liquidez a los mercados alternativos de deuda para las empresas son bien recibidos. Al menos es lo que afirma Jesús Hernando, consultor senior en Ineo Corporate Madrid y profesor en el Centro Internacional de Formación Financiera (CIFF). Y agrega que la cuestión fundamental se centra en lo eficientes que puedan llegar a ser estos fondos de inversión colectiva, para ser competitivos a nivel de precio frente a la banca tradicional y a su correcta gestión en la admisión del riesgo.

El acceso a la financiación continúa siendo un quebradero de cabeza para los empresarios. De una encuesta elaborada por Allen&Overy se desprende que el 78% de las empresas seguirá recurriendo a los mercados de capitales y el 45% considera que su porcentaje de financiación bancaria se mantendrá en los niveles actuales. En cambio, el 33% de las consultadas prevé incrementar el uso de fuentes alternativas en los próximos cinco años. Además, el 40% de las grandes empresas presagia una reducción del uso de financiación bancaria. Hernando explica que sólo en las corporaciones de mayor tamaño se observa un aumento del crédito. En las pymes sigue cayendo, pero a tasas más moderadas, lo que “puede indicar que se acerca un cambio de tendencia. En principio será para empresas con unos modelos de negocio muy claros y unos bajos niveles de apalancamiento”.

Hasta 2009 con la creación del Mercado Alternativo Bursátil (MAB) y 2013 con el lanzamiento del Mercado Alternativo de Renta Fija (MARF), no existían niveles intermedios para que las pymes pudiesen acceder a otras fuentes de financiación. Hernando revela que en relación con el MARF, actualmente hay en circulación 260 millones de euros en pagarés y 328 millones de euros en bonos. “Refleja la poca profundidad del mercado. En el corto plazo no habrá un cambio estructural. Las pymes deben abordar previamente un cambio estratégico y operativo para acudir con éxito a estos mercados”, apostilla el profesor del CIFF.

Nuevas alternativas

El crowdfunding es una alternativa disruptiva con capacidad de transformar el sector financiero. El año pasado creció un 113% en España, donde logró 62 millones de euros, según un estudio de la Universidad de Cambridge y de EY. Nuestro país ocupa la sexta posición en el ranking europeo de captación de fondos y la segunda en la categoría de número de plataformas. Y es que la pérdida de confianza en las instituciones tradicionales empieza a reflejarse en las apuestas por la economía colaborativa como opción alternativa.

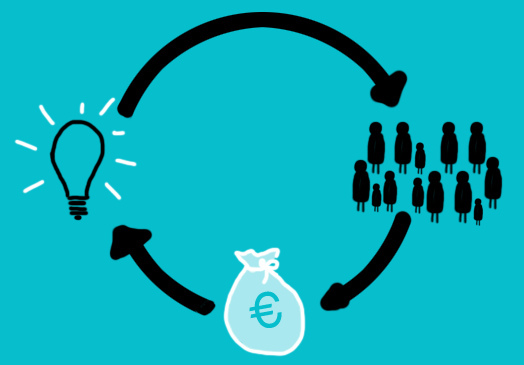

Una de las vertientes del crowdfunding, poco conocida en España pero en incesante auge, es el crowdlending, que ha crecido un 363% en los últimos tres años, pasando de 0,6 millones de euros en 2012 a más de 14 millones en 2014. Esta modalidad permite diversificar a los proveedores financieros y reducir la dependencia de los bancos. Consiste en poner en contacto, de forma online, a gente que necesita financiación con personas que, a cambio de prestar dinero, obtienen una rentabilidad. En el crowdlending un préstamo es financiado por multitud de inversores. Existen dos tipos:

- P2P lending (peer to peer): préstamos entre personas que necesitan financiación.

- P2B lending (peer to business): préstamos a empresas.

En ambos casos, la solicitud del préstamo se realiza online y se publica en un marketplace. Asimismo, los requerimientos de financiación pueden hacerse a través de dos vías:

1. Con un tipo de interés predeterminado:

Se oferta un préstamo indicando importe, plazo y tipo de interés establecido.

El inversor decide la cantidad que quiere prestar.

Cuando las ofertas alcanzan el importe solicitado del préstamo se cierra la oferta, aunque todavía no se haya agotado el periodo de solicitud.

2. Mediante subasta:

Se ofrece un préstamo con un importe y plazo predeterminados. El inversor es quien decide la cantidad y el tipo de interés al que quiere prestar.

Se realiza a modo de subasta, ordenando todas las ofertas de menor a mayor tipo de interés y rechazando automáticamente las que tengan uno mayor.

Los inversores recuperarían el dinero automáticamente, por lo que podrían volver a realizar una oferta a un menor tipo de interés.

La empresa formaliza el préstamo al tipo de interés medio ponderado de todas las ofertas, pero el inversor recibe siempre el tipo al que ha pujado.

Activa desde junio y operando a pleno rendimiento desde septiembre, Grow.ly es una plataforma de crowdlending que ha financiado a 19 pymes y autónomos, por un importe de casi medio millón de euros, con un tipo de interés medio del 6,04%. Tiene una tasa de morosidad del 0% y cuenta con más de 500 usuarios. En esta compañía ven necesario que surjan nuevas alternativas de financiación para el tejido empresarial español, y han apostado por la modalidad basada en subastas para pymes y autónomos.

Mireia Badia, CEO de Grow.ly, recomienda a la hora de financiar una empresa, conocer qué tipo de producto se adapta mejor a las necesidades, el plazo al cual se requiere y el coste total del mismo, para lo que se deben tener en cuenta los intereses y las posibles comisiones adicionales que en ocasiones cobran algunas entidades.

Badia sostiene que las pymes tienen muy pocas opciones para solicitar financiación y piensa que el crowdlending es una de las mejores por la rapidez e incluso por el precio. “No existen costes añadidos, como en la banca, ni costes de estudio. Sólo una tarifa de contratación”. Finalmente, resalta que hoy en día la financiación alternativa ya es una realidad para las pymes españolas. “Hay una labor muy importante de comunicación y enseñanza por parte de las plataformas, de los medios de comunicación y de los órganos legislativos”, concluye.

Foto: Rocío Lara